・2017/4/14 株式会社Liquidの「LIQUID Pay」について追記しました。

・2017/3/24 株式会社One Tap BUYの「One Tap BUY」について追記しました。

・2017/3/08 株式会社Misocaの「Misoca」について追記しました。

2016年、フィンテック(FinTech)という言葉を目にする機会がぐんと増えました。

認知度が高まった2017年こそフィンテック飛躍の年です。

キャリアアップに欠かせない2017年注目のフィンテック企業をまとめてご紹介!

※この記事はアフィリエイト広告を含みます

こんにちは! Teamサバイブの慎平、松本慎平です。

昨年でフィンテックは私達にとってぐっと身近なものとなりました。あなたも知らず知らずのうちに利用しているサービスがあるかもしれません。

今回は「フィンテックとは?」という基本の解説から、2017年注目のフィンテック企業、そして各社サービスの紹介まで、フィンテックについてまるっと紹介していきます。

フィンテック企業への転職活動を視野に入れている方は、様々な企業を知ることで企業選びに幅を持つことができると思います。

目次

フィンテック(FinTech)とは

フィンテックとはFinance(金融)Technology(技術)が掛け合わされた造語で、日本語だと金融ITや金融テクノロジーと訳されます。

造語とは言え海外でもフィンテックで通じるため、日本でもそのまま「フィンテック」と表されることが一般的です。ファイナンステクノロジーで、フィンテック。そのまんまで覚えやすいですね。

そんなフィンテックですが、金融ITにまつわるサービスだけをそう呼ぶわけではありません。フィンテックは広義な言葉で、サービスの運営会社だったり、あるいはITによって金融業界にもたらされる革新の総称として使われることもあります。

とにかく「お金に関するサービスがITによって便利になっていく事象」だと思ってもらえれば、まずは大丈夫です。

2017年のフィンテック企業はどこへ向かうのか

フィンテックはスマートフォンという強力な推進力を得て、日夜新たななサービスを生み出し続けています。

特に2016年は新たなサービスの勃興が盛んで、ご家庭のお小遣い管理から企業の投資アドバイスまで様々な分野、対象でサービス開発が行われてきました。

今一度サービスの全体像を俯瞰してみましょう。サービスのカテゴリーとしては、以下のように大別してみます。

1-1.お金の管理(個人)

個人レベルのお金の管理といえば、銀行などの金融機関とお財布がせいぜいでしょう。フィンテックはそれらの管理を容易にし、サービスによってはそこから節約、倹約のソリューションを提案してくれます。

現在は多くのサービスが半手動での金額入力(例えば、現金で支払ったものは手動で管理ソフトに入力)ですが、遠くない未来、それらの支払いも自動で入力され、管理が今まで以上に容易になることは自明の理です。

わたしたち個人に最も身近なフィンテックであり、今すぐ利用できるサービスです。

1-2.お金の管理(企業・個人事業主)

企業(個人事業主)向けの資産管理は、クラウドでの給与計算や経理関連のサービスが盛んに開発されています。これまで運用に知識が必要だったバックオフィスの分野にメスが入り、ビジネス全体の活性化が期待されています。

これらのサービスでもたらされる恩恵は、いわゆるスタートアップの企業がより享受できるのではないかと考えられます。フィンテックサービスを利用することで、ビジネスを始める際に必要な初期資金や手間がぐっと縮小されるためです。

フィンテック企業が新たなフィンテック企業を生み出す好循環は、昨今のフィンテックの隆盛と無関係ではないでしょう。

2.お金の支払

送金や決済などの「お金の支払」もフィンテックによって便利になっていきます。これまで手渡し、あるいは銀行振込など手間のかかっていたお金のやり取りがスマートフォンのタップ一つで可能になるのです。

送金ではSNS大手のLINEが展開している「LINE Pay」などが挙げられますが、まだ浸透していないのが現状です。そのぶん伸びしろも広く残っており、今後、私たちの生活を大きく変えうるサービスとなるでしょう。

決済については、決済される消費者もそうですが、決済する側、つまり売る側の技術革新も含まれています。売る側は決済システムの導入費が大幅にカットできるため、クレジット利用者に対する機会損失の軽減、また同時に、アイデアが先行したビジネスの実現可能性も高まります。

3.お金の投資

投資の分野にも大きな革新がもたらされます。これまでの「管理」や「支払」は、面倒が非面倒になるという革新でしたが、投資に関して言えば、参入のハードルが低くなるという革新が起きます。

投資といえば何が思いつきますか? 株やFXの運用、投資信託、金などの実物資産を購入するのも投資ですね。いくつか浮かぶと思います。では、それらを始めるためには何から行えば良いでしょうか?

証券口座の開設に始まり株式(為替)相場や投資先の勉強に至るまで、投資には目眩がするような面倒さが立ちはだかります。何かきっかけがないと、なかなか始められるものではありません。

フィンテックはそんな投資を身近なものにします。例えば、「One Tap BUY」というサービスではその名の通り、株の購入がスマートフォンのワンタップで完了してしまうというものです。

日本は投資についての知識が他の先進国に比べ、国民に一般化していない国です。これまでの参入ハードルの高さを考えると、フィンテックによって日本の投資家は激増することは容易に想像できます。

4.仮想通貨の売買

仮想通貨とはインターネット上にデータとしてのみ存在している通貨のことです。当然お札や硬貨はありません。なんとなく危なく感じられるかもしれませんが、仮想通貨に関する法案整備も進んでいるため、支払の常識となるのも遅かれ早かれでしょう。

金融機関を通さず決済するので、手数料がほぼかからず、国をまたいだ送金でも数秒で完了することが特徴です。

例えば海外募金をするのに「送料」で更に数十人の子どもが救えると思うと、送金手数料の勿体なさを痛感しますよね。

そんな仮想通貨のメインストリームであるビットコイン。その歴史はまだ浅く、運用が開始されたのは2009年と、産声を上げてから10年も経っていません。

ビットコイン(他仮想通貨)の取引所ももちろんインターネット上です。それらのサービスも細分化されており、フィンテックにおける重要な位置を占めていると言えるでしょう。

2017年注目のフィンテック企業・サービスまとめ

前置きが長くなりましたが、さっそく2017年注目のフィンテック企業を紹介していきます。気になる企業があれば、以下よりジャンプして下さい。

1-1.お金の管理(個人)

・マネーフォワード/株式会社マネーフォワード

・Moneytree/マネーツリー株式会社

1-2.お金の管理(企業)

・freee/freee株式会社

・MFクラウド会計/株式会社マネーフォワード

2.お金の支払

・LINE Pay/LINE株式会社

・BASE/BASE株式会社

・Square/Square株式会社

・SPIKE/株式会社SPIKEペイメント

・LIQUID Pay/株式会社Liquid

3.お金の投資

・THEO/株式会社お金のデザイン

・WealthNavi/ウェルスナビ株式会社

・maneo/maneoマーケット株式会社

・Crowdcredit/クラウドクレジット株式会社

・One Tap BUY/株式会社One Tap BUY

4.仮想通貨の売買

・bitFlyer/株式会社bitFlyer

・coincheck/レジュプレス株式会社

5.その他

・LINE BOTサービス/株式会社QUICK

・Misoca/株式会社Misoca

1-1.お金の管理(個人)

マネーフォワード/株式会社マネーフォワード

株式会社マネーフォワードの運営する「マネーフォワード」は、自動家計簿アプリケーションです。銀行やクレジットカード、証券口座やポイントカードまで、アプリが支出を取得し、家計簿を自動で作成してくれます。

この手の自動家計簿サービスはいくつかありますが、提携している金融機関数が頭一つ抜けており、この領域で後発サービスがマネーフォワードに勝つのは相当難しいのではないでしょうか。

レシート撮影での読み込みや、消費項目の自動分類など、他サービスで売りにしているツールも一通りカバーしています。お財布と口座の中身を常に意識する生活が習慣化されるため、お金の流れの見える化、そして改善までのサポートを手助けしてくれること請け合いです。

(ちなみにTeamサバイブ中島氏も愛用しています。もちろん私も!)

運営会社である株式会社マネーフォワードは2012年に設立された比較的新しい会社です。後述しますが、企業向けの資産管理サービスである「MFクラウド」も運営しています。

企業HP:http://corp.moneyforward.com/

採用情報:https://recruit.moneyforward.com/

Moneytree/マネーツリー株式会社

マネーフォワードに続く自動家計簿アプリケーション(サイト)が、マネーツリー株式会社の運営する「Moneytree(マネーツリー)」です。

マネーツリーはマネーフォワードと比べると洗練されたデザインが特徴的で、見易く使い易い印象です。その分提携している金融機関や管理できる現金のフォルダ数が限られているようなので、より深く広い機能を求めるのであればマネーフォワードの方が使い勝手が良さそうです。

単身者のはじめての支出管理には、マネーツリーのほうが長続きするのかもしれませんね。

2013年、2014年と立て続けにApp Storeのベストアプリとして表彰されており、当時はマネーフォワードよりも抜きん出た存在であったことが伺えます。

マネーツリー株式会社は2012年に設立されました。株式会社マネーフォワードと同年になります。

経営陣には外人が多く、日本で起業された会社とはいえ、外資系企業の空気感があるのかもしれません。(なお、会社の所在地は渋谷です)

企業HP:https://moneytree.jp/企業情報/

企業Blog:https://moneytree.jp/blog/

採用情報:https://moneytree.jp/careers/

1-2.お金の管理(企業)

freee/freee株式会社

freee株式会社の提供する「freee」は、全自動のクラウド会計ソフトです。経理・簿記の知識を必要とせず、決算書を作成することができます。口座のデータを読み込むクラウド会計ソフトの走りとも言えるサービスです。

いままで税理士に頼んでいた業務を自分で行うことが可能になり、請求書の発行や領収書の処理など、業務自体のスピードが向上し、なおかつ人件費削減も達成できるというフィンテックならではのサービスです。機能の拡張性にも定評があります。

2012年設立のfreee株式会社は「誰もが創造的な活動ができる社会」、そして「スモールビジネスが強く、かっこよく活躍できる社会」の実現を目標としています。

やりたいことを達成するために障壁となる「難しいこと・面倒なこと・大変なこと」を簡略化させることで、企業や独立の支援を行いたいということですね。

企業HP:https://corp.freee.co.jp/

採用情報:https://jobs.freee.co.jp/

MFクラウド会計/株式会社マネーフォワード

「MFクラウド会計」は、その名の通りfreee同様の全自動クラウド会計ソフトです。個人のお金の管理でご紹介したマネーフォワードの企業向けサービスであり、サービス名の頭についた「MF」はMoneyForwardの略称です。

MFクラウドは会計ソフトに限らず、それぞれの用途に応じて以下のサービスも提供しています。

:https://biz.moneyforward.com/tax_return

MFクラウド請求書

:https://invoice.moneyforward.com/

MFクラウド給与

:https://biz.moneyforward.com/payroll

MFクラウド消込

:https://biz.moneyforward.com/reconciliation

MFクラウドマイナンバー

:https://biz.moneyforward.com/mynumber

MFクラウド経費

:https://biz.moneyforward.com/expense

MFクラウドファイナンス

:https://biz.moneyforward.com/finance

前述のfreeeと比較すると、利用者数では先行してリリースされていたfreeeの方が多い様子。しかしMFクラウドはテレビCMの効果もあって、ユーザーの純増数は業界一だと謳っています。

細かな違いはあれど、サービス内容は変わりません。料金も、法人向けのライトプランはいずれも1980円/月と同額です。

確定申告が中心の個人事業主向けプランであれば、MFクラウドは機能が制限された無料プランが利用できます。freeeでは最も安価なプランでも980円/月のため、この点でMFフォワードは秀でていると言えるでしょう。

※企業についての詳細は、前述のマネーフォワードの箇所を御覧ください。

2.お金の支払

LINE Pay/LINE株式会社

「LINE Pay」はいまや誰もが利用しているSNS、LINEを運営するLINE株式会社が提供する支払サービスです。

一度カード情報を登録すれば、それ以降は簡単に支払や送金ができるというサービスです。特徴的なのは同社SNS LINEの友だち同士で送金や割り勘の決済ができること。友人間の気軽なお金のやり取りを円滑にすることが可能になります。

「LINE株式会社」が運営しているLINEは、実は2011年の東日本大震災に端を発したサービスでした。世界中の人と人、人と情報との距離を縮めることをミッションに掲げています。

いまや言わずもがなな大企業ではありますが、ハンゲームの運営を行っていたことやNAVERまとめのほうがLINEよりも先に運営が行われていたことなど、知らないことはたくさんあるのではないでしょうか?

企業HP:https://linecorp.com/ja/

採用情報:https://linecorp.com/ja/career/

BASE/BASE株式会社

ECサイトはエレクトロニック・コマース・サイトの略で、いわゆるネットショッピングサイトのことを指します。このECサイトを一般消費者にも利用できるよう体裁を整えて提供したサービスこそ、BASE株式会社の「BASE」です。

BASEでは特別な知識を必要とせず、ネットショッピングサイトの作成・運営ができます。思い立ってから数分たらずでオリジナルのECサイトを持つことが可能であり、かつ初期費用や月額費用は一切かかりません。

htmlやcss、javascriptなどを自由に編集することも可能です。ライトなユーザーだけでなく、コアなユーザーもターゲットにしているサービスであり、既存のショップの移転も視野に入れた利用が可能になっています。

ECサイトの運営事業以外にも、購入者及び販売者向けの決済サービスも展開しています。いずれもオンライン決済に関する煩わしさを解消するため開発され、「支払いのすべてをシンプルに」というコンセプトが反映された事業といえるでしょう。

BASEを利用している店舗がBlogで発信した情報を集めたショッピングメディアの運営も行っており、<フィンテックお金の支払カテゴリー>の中でも、独自性を持った企業と言えるのではないでしょうか?

企業HP:https://binc.jp/

メディア:https://basemag.jp/

採用情報:https://www.wantedly.com/companies/base/projects

Square/Square株式会社

「Square」は売り手側の店舗でクレジットカード決済を簡単に受けられる仕組みをサービス化しています。

具体的にはスマートフォンやタブレット端末に直接接続して利用する、ICカードリーダーを提供しています。カードリーダーは手のひら大のサイズで、主要クレジットカードによる決済を簡潔に可能にします。

その他にも、タブレット端末を利用したPOS(ポス:ネットワークを利用して、在庫状況や売上を勘定できるシステム)や、レジの関連機器であるレシートプリンターやバーコードスキャナーなども提供しています。

売り手側の決済周辺サービスに特化した大手フィンテック企業です。

Square株式会社はサンフランシスコにあるSquare, Inc.の日本法人です。親会社であるSquare, Inc.はTwitterの共同創業者であるジャック・ドーシーが創業者に名を連ねています。

「誰もがもっと簡単にクレジットカード決済を受け付けられるようにしたい」という考えのもと、お金のやり取りがより楽しくなるような方法にフォーカスしたサービスを運営しています。

企業HP:https://squareup.com/jp/about

採用情報:https://squareup.com/jp/careers

SPIKE/株式会社SPIKEペイメント

「SPIKE」はカード決算サービスを中心としたフィンテックです。「Square」同様に自社サイトや中小規模店舗にクレジットカード決済を導入することができます。

Squareなどオンライン決済サービスは決済手数料を徴収することで収益化を図っています。(例:Squareでは一律3.25%徴収。一万円の支払が発生すると、入金側には9675円振り込まれます)

そんななかSPIKEは無料プランを設け、売上上限10万円に限り初期費用や月額費用、決済手数料を無料としています。少額の体験利用ができることで、利用の幅がぐっと広がるのではないでしょうか?

運営会社は「株式会社SPIKEペイメント」。親会社はマザーズに上場を果たしている大手AIサービス企業「株式会社メタップス」です。

メタップスはファイナンス系のサービスだけでなくビッグデータを活用したマーケティングも行っており、まさに今年注目のフィンテック企業と言えるでしょう。

企業HP:https://spike.cc/about(株式会社SPIKEペイメント)

http://www.metaps.com/ja(株式会社メタップス)

採用情報:http://www.metaps.com/careers/(株式会社メタップス)

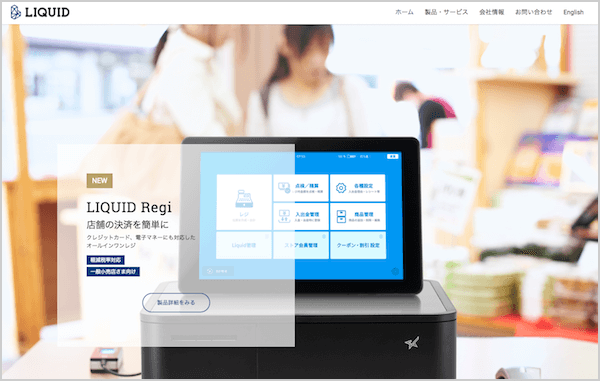

LIQUID Pay/株式会社Liquid

“手ぶらでの決済”。

人々の購買方法は、最終的にここに行き着くと思います。そしてその未来の到来はそう遠くないでしょう。

昨年(2016年)末頃からデビットカードのプロモーションが盛んに行われるようになりました。大手メガバンクもばんばんテレビCMを打ち、利用シーンを広げようとしています。

確かに口座から直接さっぴかれるデビットカードは、クレジットカードに比べてイージーに利用することができます。数カ月後に思いのほか請求されてしまうクレジット恐怖。あれはなんともつらいですよね。笑

(※デビットカードのお金の貯まる利用方法、そして最高の一枚はこちらの記事で丸わかり!)

【関連記事】デビットカード比較|サバイブおすすめ、高還元率の最強カード

PASMO・Suicaなどの交通機関系ICカードでの買い物も一般化し、私たちは小銭を持たない生活に片足をつっこんでいるのです。

それでも、カードを持たない生活からは抜け出せないでいます。

「LIQUID Pay」は指紋だけで決済を完了させる未来を描いたサービスです。カードすら持ち運ぶ必要はありません。

指紋とカードを連携させているわけではなく、現金をチャージして利用する方式を取っています。自分の指先に現金をチャージするのです。なんともSFチックであり、未来を感じさせますね。

指紋であればスキミング(カードの磁気情報の抜き出し)される心配もありませんし、複製もほぼ不可能でしょう。常に“持ち運んで”いるため、紛失の心配もありません。

指紋での決済サービスに伴い指紋を読み取るスキャナー、決済を完了させるレジスターまでを一元提供をしています。

運営会社は株式会社Liquid。会社のミッションとして以下のことを掲げています。

生体認証をもっと生活に溶け込むカタチに

人類が脈々と受け継いできた指紋や虹彩といった生体情報を、本人確認の手段だけでなく、人々の生活の中で当たり前に使われるようなサービスを創り上げます。

現在は指紋での認証を中心事業に据えているようですが、将来的には虹彩など別の身体箇所を用いた認証エンジンも視野に入れているようです。

企業HP:https://liquidinc.asia/about/

採用情報:https://liquidinc.asia/job/

3.お金の投資

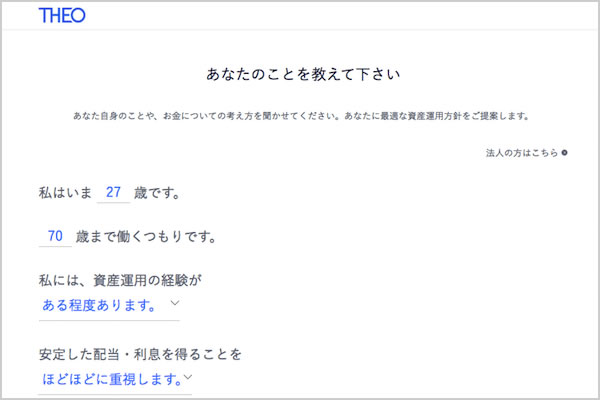

THEO/株式会社お金のデザイン

投資系フィンテックのメインストリームの一つとして、AI(人工知能)が最適なポートフォリオを算出してくれるロボアドバイザーというものがあります。

そんなロボアドバイザーの先駆け的存在である「THEO」は、優れたサイトのデザインで多くのユーザーを獲得し続けています。

運用に関わるコスト(THEOのサービス使用料)も資産の1.0%のみで、サイト同様に明朗です。投資信託という購入ハードルの高い商品へのアプローチとしてよく考えられているという印象を持ちます。

運営企業は「株式会社お金のデザイン」。個性的な企業名ですが、ロゴは渋めです。「テクノロジーで、金融の仕組みを解放すること」を目的とし、サービスのリリースを行っています。

企業HP:https://www.money-design.com/

採用情報:https://www.money-design.com/recruit/

WealthNavi/ウェルスナビ株式会社

「WealthNavi」はTHEOと同様のロボアドバイザーサービスです。AIがポートフォリオを考案し、ユーザーはそれにのっとった自動投資を行うことができます。

このWealthNaviは前述のTHEOと比べ、いくつか差別化を図られている点があります。

例えば最低投資額が10万円からであること。WealthNaviでは資産運用を「より豊かな将来、人生を実現する手段」と定義しており、そのゴールに達成するにはスタートの投資額に一定のラインが必要だと考えているそうです。

少額の投資を行いたい方にとってはデメリットかもしれませんが、理念の筋は通っているように思います。

他にもWealthNaviは目標の設定や自動積立を行うことができます。詳しい説明は割愛しますが、利用者それぞれのニーズにより沿ったサービスを提供できることは間違いないでしょう。

運営会社であるウェルスナビ株式会社は2015年に設立された若い会社です。翌年(2016年)の7月にはメインサービスであるWealthNaviをリリースし、日々サービスを拡充し続けています。

「日々、忙しく働くあなたと世界の金融市場を、最先端のテクノロジーで直結する。」ということをテーマに事業を運営しています。

企業HP:https://www.wealthnavi.com/aboutus

採用情報:https://www.wealthnavi.com/aboutus/recruit

maneo/maneoマーケット株式会社

『ソーシャルレンディング』とは、投資家と資金が必要な企業との間をインターネットを通じて結びつけるサービスです。貸付型クラウドファンディングとも呼ばれています。

「maneo」はソーシャルレンディングサービスとして日本で初めてサービス運用を開始したサイトです。現在も国内ソーシャルレンディング市場で50%以上のシェアを獲得している最大手です。

投資にはいろいろな種類があります。定期預金や保険のような<安定してはいるが低金利の投資>から、株やFXのような、<高金利だがリスクの高い投資>まで、その種類は様々です。

maneoを始めとするソーシャルレンディングサービスは、ローリスク・ローリターン(定期預金・保険など)とハイリスク・ハイリターン(株・FXなど)の中間に位置する、ミドルリスク・ミドルリターンを提言した投資です。

特徴は以下の通りです。

・数万円の小額から投資が可能

・利息は毎月配分される

・運用期間は2ヶ月〜3年の中期間

小額から中金利の投資ができるということで、銀行の預金では低金利が続くこの時代にマッチした投資なのではないでしょうか。企業としての成長も期待できますね。

そんなmaneoを運営しているのは、maneoマーケット株式会社です。2007年に設立され、12名の従業員で経営されています。フィンテック企業の中では設立がやや古い方でしょうか。

『熱い思いを持つ事業者に、投資家が安心して投資できるインフラの提供』をビジョンとして掲げており、投資家と事業者のいずれにもコミットしている姿勢が伺えます。

とはいえ「安心して投資できるインフラの提供」と言うだけあって、事業者が持ち込む案件は最新の注意を払って掲載を進めている様子です。

会社HP:https://www.maneo.jp/apl/aboutus

採用情報:https://www.maneo.jp/apl/aboutus?page=recruit

Crowdcredit/クラウドクレジット株式会社

「Crowdcredit」は、先述のmaneo同様ソーシャルレンディングを提供しているサービスです。2014年にリリースされたサービスなので規模はまだmaneoに及びませんが、高い利回りが目を引くサービスです。

※maneoの利回りが5.0%〜8.0%が中心なのに対して、Crowdcreditは10.0%前後が中心です。

ソーシャルレンディングサービスは他にもいくつかありますが、Crowdcreditが特徴的なのは海外特化型であるという点です。

Crowdcreditを利用することで、これまで日本から投資する機会のなかった欧州やラテンアメリカをはじめとする海外の消費者ローンや事業者ローンに投資を行う事が可能となります。

またCrowdcreditでは投資先の国でのソーシャルレンディング企業や業者とパートナー契約を結んでいるため、それらを経由して投資を行う機会をも提供しています。

ソーシャルレンディングという聞きなれないサービスかつ海外に特化しているということで、何だかとっつきづらそうなイメージを持ちますが、Crowdcreditでは初心者向けに丁寧な解説を行っています。

「3つのきほん」と題し、ポップなイラストで基礎から説明を行っています。セミナーや、動画での解説などのコンテンツも用意されており、ソーシャルレンディングというサービスを広く普及させたいという企業の強い意思が感じられました。

運営企業はサービス名と同じクラウドクレジット株式会社。企業として「社会を目に見えて豊かにすること」を一つのゴールと設定しています。

クラウドクレジットいわく、日本のお金の流れを変えることができれば日本は今後もますます豊かになると言います。そのためには日本のお金が海外へ流れ、そして還ってくるシステムを作ることが必要であると。

海外へのお金を供給する仕組みの一端を担うためにサービスの運用を続けています。

ソーシャルレンディングってなに?3つのきほん:https://crowdcredit.jp/sociallending/about/

会社HP:https://crowdcredit.jp/company/

One Tap BUY/株式会社One Tap BUY

投資の種類は様々ですが、主流の一つに株式投資があります。誰もが知識としては知っている株ですが、実際に株式投資を行っているのは一部の方でしょう。そもそも買い方が分からない方もたくさんいると思います。

そんな株式投資のハードルをぐっと下げたのが「One Tap BUY」です。

「スマホ証券」と銘打たれたOne Tap BUYは、株式投資のサービス(アプリ)です。

そもそも株式を購入するには証券会社に口座を開設する必要があるのですが、One Tap BUYではユーザー登録=口座開設という位置付けになっています。つまりOne Tap BUYは、フィンテックを活用した新しい形の証券会社なのです。

私達が普段株式を購入できる上場会社は、約3500社あります。多すぎますよね(笑)ここから安全で、かつ利益を生み出せる株式を選んで投資するのは、初心者にとって難易度の高いことです。

One Tap BUYでは、海外の超有名30銘柄もしくは、日本のETFしか購入することができません。この思い切りの良さが、株式投資への参入ハードルをぐっと下げているのです。

※ちなみに、ETFとは投資信託の一種で、日経平均という日本全体の株価に連動した投資です。詳しくはこちらから。

また株式投資へハードルの一つとして、ある程度の資金力を要することがあります。

多くの株式は100株単位、すなわち100株ずつしか買うことができません。そのため一株3000円の株式も3000円では買うことができず、最低でも3000円×100株で30万円が必要になるのです。

しかしOne Tap BUYでは1000円単位での金額指定が可能です。小額からの投資が可能なので、株式投資のはじめの一歩としては最適なのではないでしょうか。

運営会社はサービス名のまま「株式会社One Tap BUY」です。

サービスの開始は2016年の6月と、とても最近です。しかしながら短期間で口座開設数を伸ばし、2017年3月時点で1万件を突破したとのこと。

株式投資はギャンブル性の高い投資だというイメージを覆すべく、小額からコツコツ投資を続ける仕組みの構築に奔走されています。

平易かつ少額な投資により、最大限参入のハードルを下げてはいますが、最終的には長期投資による利益を享受できるようなシステムの設計をされているようです。

企業HP:https://www.onetapbuy.co.jp/company.html

求人情報:https://www.onetapbuy.co.jp/recruit.html

4.仮想通貨の売買

bitFlyer/株式会社bitFlyer

ビットコインの取引所(ウェブサービス)はいくつかありますが、bitFlyerはビットコイン販売サービスの最大手と言えるでしょう。

アカウントの開設はメールアドレスだけと、参入のハードルをぐっと下げたつくりです。取引量によってアカウントのクラスが異なり、本人確認書類を提出することでアカウントのアップグレードがなされます。

運営会社である「株式会社bitFlyer」は2014年設立で、他のフィンテック企業と比べても新しい企業です。設立後、名だたる大企業(リクルート、電通、GMOなど)からの資金調達を経て、現在資金力が最もあるビットコイン関連企業となりました。

企業HP:https://bitflyer.jp/Company

採用情報:https://bitflyer.jp/Recruit

coincheck/レジュプレス株式会社

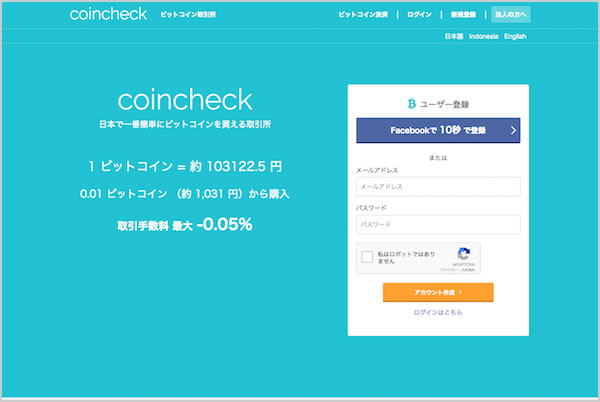

bitFlyer同様に、ビットコインの取引所を運営しているのが「coincheck」です。「日本で一番簡単にビットコインを変える取引所」を提言していて、真っ青なTOPページからも伺えるようにシンプルなUIが特徴です。

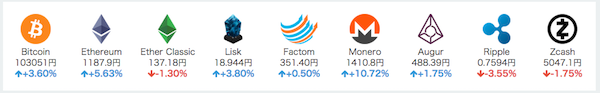

coincheckはビットコンだけでなく、その他の仮想通貨についても取引を行うことができます。「Ethereum」「Ethereum Classic」「DAO」「LISK」など、ビットコインを含め10種類もの仮想通貨を売買することができます。

多様な取引が可能ではありますが、ビットコイン取引だけに着目するとbitFlyerに軍配が上がりそうです。bitFlyerは最小購入単位がごくわずか(0.00000001 BTC〜)であることから、より小額からの運用が可能になるためです。

とはいえ様々な仮想通貨を広く利用したい方にとっては断然coincheckが勧められるでしょう。

coincheckを運営しているのが「レジュプレス株式会社」。2012年の設立です。

coincheckの他にも「STORYS.JP」というサービスを運営しています。これは文章投稿型のSNSで、2015年に映画化された『ビリギャル(学年ビリのギャルが1年で偏差値を40上げて慶應大学に現役合格した話)』も、このサイトに投稿された話が元になっています。

企業HP:http://www.resupress.com/

採用情報:http://www.resupress.com/25505299922477322577.html

5.その他

ここからは冒頭で紹介したカテゴリー外だけれど、私が個人的に紹介したいなと思ったフィンテックサービスをご紹介していきます!

LINE BOTサービス/株式会社QUICK

「LINE@」というサービスをご存知でしょうか?

情報発信やビジネス向けのLINEのアカウントです。他に友人と同様に友達登録することができます。スタンプが無料でもらえたり、オトクな情報を定期的に配信してくれたりと、既に利用している方もきっといますよね。

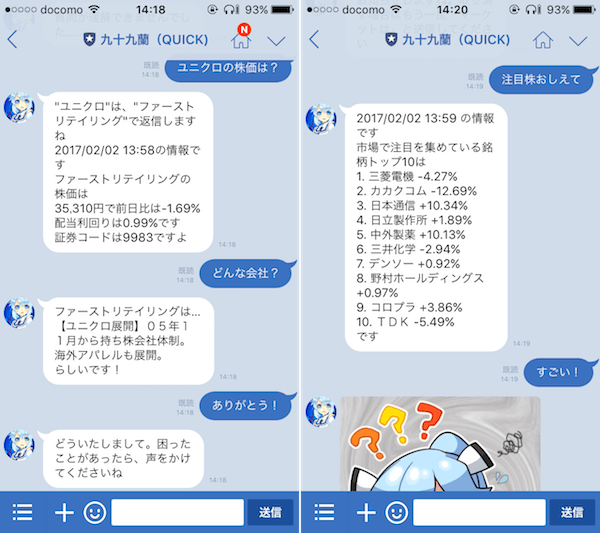

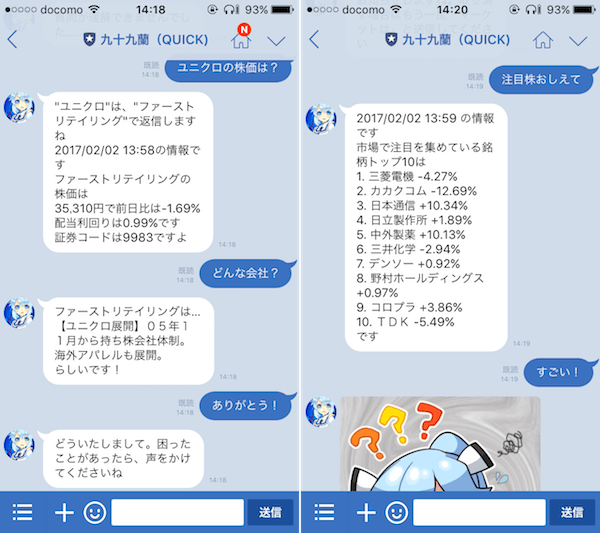

今回紹介するのは株式会社QUICKが2017年の2月1日よりサービスを開始した「LINE BOTサービス」です。

BOTとは機械による自動発言システムです。例えば、こちらが「ありがとう」といえばその言葉をトリガーに予め登録されていた「こちらこそ」を自動返信してくれます。

基本的には設定した言葉のみを返信してくれますが、AIでの機械学習を活用することで、返信の幅は大きく広がります。

Quickがサービスを開始した「LINE BOT」は、まさにこのAIを活用したBOTサービスです。株価や企業情報、各種ランキングや注目銘柄など、をLINEでのこちらの問いかけに連動して自動返信してくれます。まさに「会話型金融情報サービス」ですね。

「ユニクロ」というキーワードから「ファーストリテイリング」を紐付けているのがポイントです。AIでの機械学習が進むことで、こういった関連ワードにどんどん強くなっていくものと思います。

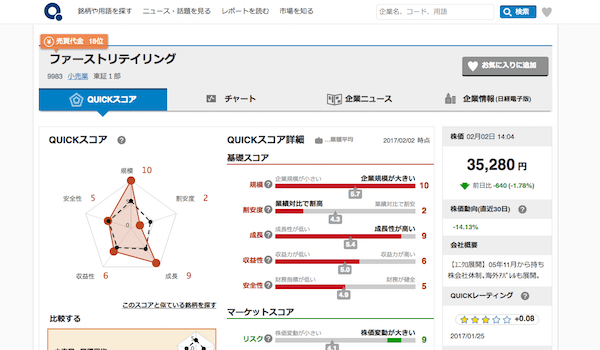

企業情報を聞いた後に、もっと詳しく知りたいと続けると、Quickが運営している株式情報サイトへのリンクを貼ってくれます。リンク先では独自のスコアを用いた詳細な株式情報を得ることができます。

運営会社である「株式会社Quick」は、世界中から金融情報を集めて分析し、投資家の意思決定をサポートしてくれる企業です。プロの投資家から一般の方まで多様な情報を提供しています。

特にユニークなのが、美少女キャラと企業情報の融合サービスをテーマに掲げた「IRroid」というサービスです。

大手銘柄につき一人の、いわゆる萌えキャラが設定され、株式に関する情報を漫画などで視覚的に提供してくれます。

プロフェッショナル向けのサービスだけでなく、初心者やライト層に向けてのコンテンツを提供している点がとても興味深く有意義だなあと感じました。

企業HP:http://corporate.quick.co.jp/

採用情報:http://corporate.quick.co.jp/recruit/

Misoca/株式会社Misoca

主にフリーランスで仕事をする際、避けては通れないのが「請求書を発行する作業」です。ウェブ上に配布されている雛形を見つけて利用することも可能ですが、消費税や源泉徴収の計算がちょっと手間ですよね。

株式会社Misocaの提供する「Misoca」は、誰でも簡単に請求書を発行・管理することができるサービスです。

請求日や金額など必要な情報を入力するだけで請求書が発行されます。請求書だけでなく見積書や納品書の作成も可能なため、経理業務のコスト削減が期待できます。経理業務に明るくない方でも正式な書類が作成できる点も魅力的ですね。

アカウントを取得してデータを管理するため、一度利用した請求先や口座は簡単に転載ができます。発行したデータは一覧で残るため、確定申告をする際にも参照しやすいと思います。発行と管理、この二本柱を円滑化させるサービスなのです。

また、利用が無料なのも素晴らしい点です。取引先に紙の請求書で送るサービス等は別途料金が発生しますが、そのほかのウェブ上で完結するサービスはすべて無料で利用することができます。

運営会社である「株式会社Misoca」は、愛知県は名古屋市に本社を構えるベンチャー企業です。

請求書の作成や郵送にかける手間を限りなくゼロにして、その空いた時間でもっと仕事の結果をブラッシュアップすることができたら、社会はもっと豊かになる。そういう思いからMisocaはスタートしました。

このような企業理念を持つMisocaは、フィンテック企業によくみられる「専門知識を広く開く」点も踏襲していますね。

懇切丁寧な求人サイトが用意されていたり、写真をたくさん用いてオフィスまでの道のりを紹介してくれていたりと、ホームページからも親切であたたかな社風が伝わってきます。

企業HP:https://info.misoca.jp/

採用情報:https://recruit.misoca.jp/

まとめ

フィンテックという言葉が日本に上陸したのは、2014年のこと。そこから2年の月日を経て発展の土壌が整い、2016年、そして2017年こそフィンテックの本当の飛躍の年になりそうです。

転職を検討している方は今がチャンスです! これから大きな上昇気流に乗るであろうフィンテック関連企業に転職し、年収を上げ、キャリア形成の糧にして下さい。

フィンテック企業への転職チャンスをつかむには

転職活動を行う際は、転職サイトや直接応募もいいですが、私は「転職エージェント」の利用を強くオススメします。

転職エージェントとは、転職を希望する者に対して転職活動のサポートを行う企業(担当者)のことです。キャリアプランに基づいた求人紹介はもちろんのこと、応募書類や履歴書などの添削、さらには面接の対策から給与交渉まで、転職希望者を総合的にバックアップしてくれます。

転職エージェントについて詳しく知る場合はこちらから↓

ITに強い転職エージェントといえば「type転職エージェント」。エージェント一人ひとりのスキルも高く、提案される求人案件はすべて彼らが手作業で選んだものです。

プロが選んだ自分に合った企業を知りたい、そして挑戦したい方は、ぜひ利用して欲しいエージェントです!

画像出典:https://type.career-agent.jp

type転職エージェント|公式サイト

また、「JACリクルートメント」は非公開求人も豊富に取り揃えており、ここには記載のないフィンテック関連企業を紹介してくれる可能性が高いでしょう。

JACリクルートメントはオリコンが発表している「人材紹介会社の顧客満足度ランキング」で、2015年〜2017年現在、堂々の1位を飾っています。初めて転職エージェントを利用される方にもオススメできる転職エージェントです。

>>転職の際に絶対利用すべきな「転職エージェントって何?」という方はこちらから!

それでは、Can you survive?

※記事で紹介したサービスや商品を購入すると、売上の一部がサバイブに還元されることがあります。